Pedro Grados Smith

Director de la Carrera de Economía de la Universidad de Lima

La crisis por COVID-19 tendrá un impacto severo en la pobreza y la desigualdad. Las estimaciones del Banco Mundial, analizadas por Loayza (2020) y Mahler et al. (2020), sugieren que la contracción económica empujará a 71 millones de personas a la pobreza extrema, medida en la línea de pobreza internacional de USD 1,90 por día [1]. En un escenario pesimista, el estimado aumenta a 100 millones. Esto hará que el 2020 sea el primer año desde 1998 en que aumente la tasa global de pobreza (Mahler et al., 2020). Bajo esa perspectiva, la Organización de las Naciones Unidas (Sumner et al., 2020) espera que el Objetivo de Desarrollo Sostenible de acabar con la pobreza para el 2030 se postergue, lo que podría representar una inversión de una década en el progreso del mundo respecto a la reducción de la pobreza. No obstante, en el Perú deberíamos tratar de mantener el objetivo de eliminación de la pobreza para el año 2030.

Asimismo, Loayza (2020) proyecta que, si la desigualdad aumenta en todos los países, el impacto de la contracción económica en la pobreza será mucho peor. En su simulación, si el coeficiente de Gini —que muestra el nivel de desigualdad en un país— aumenta en un 2 % en todos los países, el número de pobres aumentaría a 200 millones de personas (con la estimación de 3 líneas de pobreza: USD 1,90; USD 3,20 y USD 5,50 por día). Si se materializan los riesgos de una peor contracción del crecimiento, el número de pobres podría aumentar en un 70 % adicional.

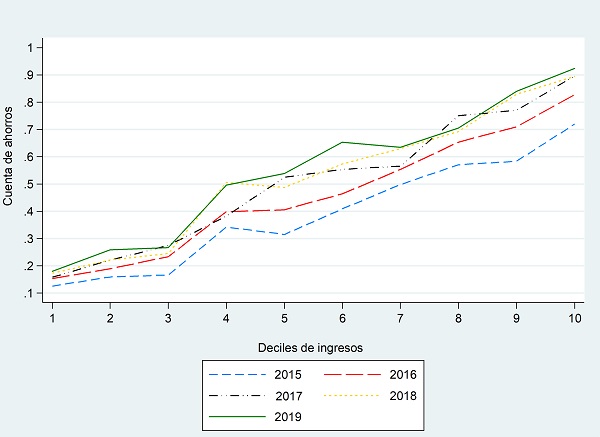

Para el caso de Perú, la pobreza monetaria llegaría a 29,5 % según las proyecciones de Lavado y Liendo (2020), y el coeficiente de Gini aumentaría en 1 % por el lado de los ingresos. Esta evidencia nos haría retroceder 10 años en la lucha contra la pobreza. Más allá de las estadísticas, los gobiernos de todo el mundo están utilizando las transferencias monetarias como medida de ayuda para mitigar los efectos de la pandemia ocasionados por el confinamiento y la reducción o eliminación de los ingresos de las personas en situaciones más vulnerables. Sin embargo, esta medida ha sido limitada debido a la baja inclusión financiera que existe en Perú: según la Superintendencia de Banca, Seguros y AFP (2019), solo el 40 % de los peruanos adultos tiene una cuenta en el sistema financiero, lo que imposibilita que la ayuda económica llegue en el menor tiempo posible. Si desagregamos estos datos por niveles de ingreso (deciles), se puede observar que, del 2015 al 2019, hubo un incremento en la inclusión financiera (3 %). No obstante, este crecimiento ha sido limitado, pues la población incluida en los deciles 1 al 3 aún está por debajo de la media nacional, mientras que en los últimos 3 deciles (del 8 al 10) más del 60 % de la población tiene una cuenta de ahorro.

Figura 1. Población con cuenta de ahorros por deciles de ingreso (2015-2019)

Fuente: Instituto Nacional de Estadística e Informática, 2020. Elaboración propia.

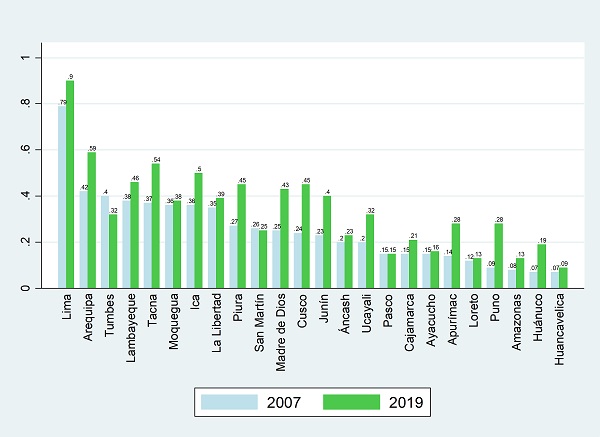

La información de la tenencia de cuenta de ahorros es solo un componente para ver la evolución real de la inclusión financiera. Hay más factores, como la penetración bancaria y el uso y la disponibilidad de los servicios financieros. Para abarcar estos tres componentes, la doctora en Economía Mandira Sarma (2008), del Indian Council for Research on International Economic Relations (ICRIER), creó un índice que analizaba todos estos aspectos en un solo indicador. Aplicando esta metodología para analizar la evolución de la inclusión financiera en las regiones del Perú en el 2007 y 2019, podemos observar que, para el primer año de análisis, solo Lima superaba el 50 % de la población incluida en el sistema financiero, y en el 2019, solo lo hacían cuatro regiones. Además, todas estas regiones con mayor inclusión están en la costa. Las barreras para una mayor expansión de la inclusión son la accidentada geografía del Perú y las brechas en infraestructura vial y de telecomunicaciones, que imposibilitan la ampliación de la oferta de servicios financieros.

Figura 2. Índice de inclusión financiera según el método de Sarma

Fuente: Superintendencia de Banca, Seguros y AFP, 2019. Elaboración propia.

La inclusión financiera es un elemento clave de la inclusión social, particularmente útil para combatir la pobreza y la desigualdad de ingresos, pues abre oportunidades de avance bloqueadas para segmentos desfavorecidos de la población. En la coyuntura actual, está proliferando el uso de la billetera móvil (BIM), que no es una tecnología nueva (se encuentra en el Perú desde el 2015). Esta alternativa puede mejorar la expansión de la inclusión financiera a un bajo costo y sin necesidad del uso de redes 4G, y puede funcionar con líneas prepago sin saldo. La pandemia de COVID-19 podría suponer un cambio de juego para los servicios financieros digitales. Los hogares de bajos ingresos y las pequeñas empresas pueden beneficiarse enormemente de los avances de la BIM, así como de servicios de tecnología financiera y banca en línea. La inclusión financiera como resultado de los servicios financieros digitales también puede impulsar el crecimiento económico.

Sin embargo, los estudios de Banerjee et al. (2018), Premio Nobel de Economía 2019, en ensayos controlados aleatorios han encontrado solo efectos modestos de las microfinanzas en la reducción de la pobreza debido a dos factores: altas tasas de interés (mayor riesgo) y poca experiencia en el desarrollo de negocios. Un mayor acceso a los servicios financieros es el principio del camino para aliviar a los más vulnerables, pero este acceso debe ir conectado con capacitaciones en actividades productivas que impulsen su desarrollo económico y con un mercado financiero competitivo que permita tasas de interés no muy altas o, incluso, al menos temporalmente, un subsidio o garantía por parte del Estado.

Desde el 2005, el Perú utiliza una política pública denominada Única (uniones de crédito y ahorro), desarrollada por la organización CARE en 1991. Se ejecuta en zonas rurales, donde no llegan los sistemas financieros formales. Esta metodología provee dos aspectos para aliviar la pobreza: la alfabetización financiera y la capacitación en actividades productivas. Esta política es autosostenible, los propios participantes crean un ahorro entre los asociados y con ello empiezan a generar créditos para los demás miembros de su comunidad. Las Únicas son monitoreadas por promotores de ONG como CARE, y, en nuestro país, por la Corporación Financiera de Desarrollo (Cofide) del Banco de Desarrollo del Perú. Sus funciones principales son la organización, implementación y capacitación de las Únicas en actividades de contabilidad, tecnificación de la agricultura y ganadería o de otros rubros que existan dentro de la comunidad (comercio de abarrotes, artesanía, alfarería, tejidos, etcétera). Si bien las Únicas no están conectadas desde un inicio a una cuenta en el sistema financiero formal y, por tanto, no acceden a las nuevas tecnologías aplicadas en el mundo financiero, tienen una oportunidad para interconectarse con la tecnología BIM. A partir de esa unión, se podría potenciar el desempeño de las Únicas y la inclusión financiera para mitigar la pobreza en las zonas rurales.

Desde la Carrera de Economía de la Universidad de Lima se está gestando una evaluación de las Únicas en la región de Ayacucho, con la finalidad de cuantificar su impacto en la reducción de la pobreza [2]. Este análisis proveerá de evidencia empírica para el desarrollo de la política a nivel nacional. Incluir a los más vulnerables en el sistema financiero otorgando acceso a crédito y ahorros no es la solución definitiva para acabar con la pobreza. Esta medida debe fortalecerse con la inserción de los pobres en actividades productivas sostenibles, para que los beneficios sean permanentes.

| Citar esta entrada de blog (APA, 7.a edición) Grados-Smith, P. (12 de octubre de 2020). Pobreza, desigualdad e inclusión financiera. Scientia et Praxis: Un blog sobre investigación científica y sus aplicaciones. https://www.ulima.edu.pe/idic/blog/pobreza-desigualdad-e-inclusion-financiera |

Notas

[1] La línea de pobreza de USD 1,90 al día —ingreso mínimo que una persona necesita para alimentarse— se puede usar para medir la pobreza a nivel mundial y para compararla entre países.

[2] Contacto para instituciones e investigadores interesados en participar del proyecto: pgrados@ulima.edu.pe

Referencias

Banerjee, A., Duflo, E., y Hornbeck, R. (2018). How much do existing borrowers value microfinance? Evidence from an experiment on bundling microcredit and insurance. Economica, 85(340), 671-700.

Instituto Nacional de Estadística e Informática. (2020). Encuesta Nacional de Hogares 2015-2019. http://iinei.inei.gob.pe/microdatos/index.htm

Lavado, P. y Liendo, C. (2020). COVID-19, pobreza monetaria y desigualdad. Foco Económico. Un blog latinoamericano de economía y política. https://focoeconomico.org/2020/05/29/covid-19-pobreza-monetaria-y-desigualdad/

Loayza, N. (2020). Costs and trade-offs in the fight against the COVID-19 pandemic: A developing country perspective. Research & Policy Briefs No. 35. World Bank Group.

Mahler, D., Lakner, C., Castanedam, R., y Haoyu, W. (2020). Updated estimates of the impact of COVID-19 on global poverty. World Bank Blogs. https://blogs.worldbank.org/opendata/updated-estimates-impact-covid-19-global-poverty

Sarma, M. (2008). Index of financial inclusion [Working paper No. 215]. Indian Council for Research on International Economic Relations. http://icrier.org/pdf/Working_Paper_215.pdf

Sumner, A., Hoy, C., y Ortiz-Juarez, E. (2020). Estimates of the impact of COVID-19 on global poverty [Working paper 2020/43]. UNU- WIDER. https://www.wider.unu.edu/sites/default/files/Publications/Working-paper/PDF/wp2020-43.pdf

Superintendencia de Banca, Seguros y AFP. (2019). Reportes de indicadores de inclusión financiera. https://intranet2.sbs.gob.pe/estadistica/financiera/2019/Diciembre/CIIF-0001-di2019.PDF

Añadir nuevo comentario